[더벨] 안준호

In brief케이옥션 전환사채, LB인베스트먼트가 전액 인수

2022.09.29

1세대 VC LB인베스트먼트와 '맞손', 보통주 전량 전환시 2대주주 지위

서울 강남구 신사동에 위치한 케이옥션 사옥. ⓒ뉴시스

케이옥션이 이례적 조건의 전환사채(CB) 발행을 통해 대규모 투자유치에 성공했다. 표면금리와 만기보장수익률이 모두 0%인 CB다. 케이옥션은 이번 투자금을 종잣돈 삼아 상장 당시 제시했던 신사업 확대에 더욱 박차를 가할 계획이다.

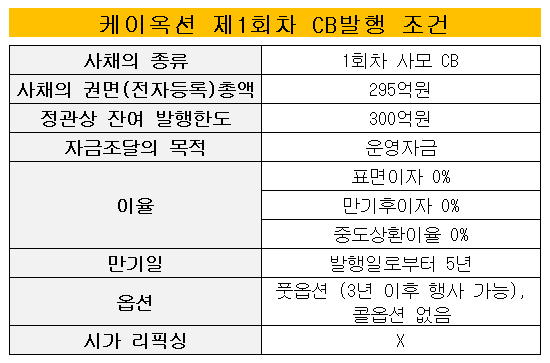

23일 금융감독원 전자공시시스템에 따르면 케이옥션은 전날 295억원 규모의 제1회 사모 CB 발행을 결정했다고 공시했다. 5년 만기로 표면금리 0%, 만기보장수익률 0%이며 인수자는 1세대 벤처캐피탈(VC)인 LB인베스트먼트다. 납입일자는 오는 26일이며 주관사는 신영증권이다.

이번 CB는 발행 조건 측면에서 여러 모로 이례적이다. 통상 코스닥 시장에서 발행되는 CB는 주가의 하락 또는 상승에 따른 전환가액의 조정(리픽싱) 조건이 포함된다. 향후 지분 확대 가능성을 고려해 회사 또는 투자자의 조기 취득권(콜옵션)이 설정되기도 한다. 반면 케이옥션이 발행할 CB는 3년 이후 행사 가능한 조기상환청구권(풋옵션) 이외의 추가 요건이 포함되어 있지 않다. 시가 변화에 따른 리픽싱 조항도 없다.

채권과 주식의 중간 형태인 CB는 이자수익과 주식 전환에 따른 추가 이익을 보장하는 메자닌 상품이다. 일종의 안전장치인 리픽싱을 통해 손실 최소화도 가능해 투자자들에게 인기를 끌었다. 이번 케이옥션의 CB 발행은 투자자 측에서 이러한 메자닌 투자의 장점을 모두 포기한 사례다.

케이옥션 관계자는 "CB 발행으로 조달한 자금을 대주주 지배력 확대가 아닌 오로지 회사 성장을 위해 사용하겠다는 의미"라며 "LB인베스트먼트 역시 이에 화답해 0% 금리는 물론 전환가액의 하향 조정을 배제하고, 기업가치 상승 가능성에 집중하기로 한 것"이라고 설명했다.

CB는 전액 LB인베스트먼트가 조성한 LB넥스트유니콘펀드가 인수할 예정이다. LB인베스트먼트 설립 이래 최대 규모의 블라인드펀드로 지난 2020년 조성됐다. 펀드매니저 역시 박기호 LB인베스트먼트 대표가 직접 맡고 있다. LB인베스트먼트는 하이브, 크래프톤, 컬리 등 국내 주요 유니콘 기업에 투자해 온 대표적인 1세대 VC로 꼽힌다.

LB인베스트먼트는 대금 납입 완료 1년 후부터 2027년 8월 26일까지 보통주 전환 청구가 가능하다. 전량 보통주 전환이 될 경우 14.19%로 2대 주주가 된다. 현재 케이옥션의 대주주는 지분 48.2%를 보유한 티에이어드바이저유한회사다. LB인베스트먼트 관계자는 "케이옥션의 역량과 성장성이 금리 효과보다 크다고 판단했다"며 "CB 투자를 계기로 하여 앞으로도 케이옥션과 다양한 대화를 계속할 수 있다고 생각한다"고 설명했다.

케이옥션의 성공적 기업공개(IPO)를 도왔던 신영증권은 상장에 이어 첫 CB 발행도 주관하게 됐다. 신영증권 관계자는 "고금리를 제시해도 CB 발행 자체가 어려운 회사들이 많은 가운데 성장성 있는 회사는 제로금리와 리픽싱이 없는 조건으로도 우량한 투자자를 모집할 수 있다는 사례"라고 설명했다.

케이옥션은 지난 1월 상장 당시 향후 성장 전략으로 사업 확대를 제시했다. 이에 따라 공모자금을 활용해 미술품 전시장 및 수장고 증설을 위한 토지와 건물을 취득하기도 했다. 이번 CB 발행으로 조달한 자금 역시 신사업 진출 등 성장 로드맵의 구체화를 위해 사용할 예정이다.

올해 상반기 기준 현금 및 현금성자산만 약 271억원을 보유하고 있는 만큼 다양한 분야의 사업 기회를 모색할 종잣돈으로 사용될 것으로 보인다. 아트네이티브, 아르떼케이, 아르떼크립토 등 자회사를 활용한 신사업 등이 유력한 후보로 꼽힌다.